Inflación: aumento del precio de los bienes y servicios debido a que el gobierno pone en circulación una mayor cantidad de dinero fiduciario

Doug Casey

El dinero llamado fiduciario (del latín fiduciarĭus, de fiducĭa ‘confianza’ y esta a su vez de fides ‘fe’), es el que se basa en la fe o confianza de la comunidad, es decir, que no está respaldado por metales preciosos y se basa sólamente en una promesa de pago por parte de la entidad emisora.

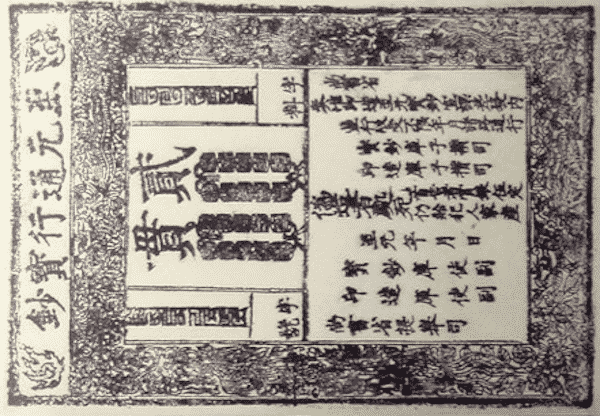

En 1260, Kublai Khan creó la primera moneda fiduciaria unificada. El jiaochao estaba hecho de la capa interna de la corteza de la morera. Es interesante subrayar que la morera era bastante común en Mongolia. Lo que permitió a Kublai Khan salirse con la suya al tratar la corteza de los árboles como moneda fue que cada billete fue cortado a la medida y firmado por funcionarios, empleados del gobierno. Colocaron sus sellos en cada billete. Para garantizar aún más la autenticidad, la falsificación del jiaochao se castigaba con la muerte.

Pero incluso entonces, ¿por qué la gente aceptaría que la corteza tiene el mismo valor que el oro y la plata, que han servido con éxito como «dinero» durante miles de años? Bueno, para empezar, el chao era canjeable en plata o en oro. Pero solo para asegurarse de que fuera aceptado, Kublai decretó que negarse a aceptarlo como pago también se castigaba con la muerte.

Hoy vivimos otros tiempos en los que los gobiernos ya no amenazan con matar a las personas por negarse a usar una moneda fiduciaria; simplemente hacen que sea extremadamente difícil negociar con cualquier cosa que no sea moneda fiduciaria.

En ese momento, Kublai estaba inmerso en una guerra con la Dinastía Song que gobernaba en China. La guerra había agotado el tesoro y a Kublai le resultaba difícil continuar financiando la guerra. Y así, en 1273, emitió una nueva serie de la moneda sin haber aumentado el oro y la plata en el tesoro.

En 1287, el ministro de Kublai, Sangha, creó una segunda moneda fiduciaria, el Zhiyuan chao, para rescatar a la anterior y hacer frente al déficit presupuestario. No era convertible y estaba denominado en efectivo de cobre.

Hay un viejo dicho que dice que si te encuentras en un hoyo, lo primero que debes hacer es dejar de cavar. Sin embargo, a lo largo de la historia, los líderes, habiendo creado un esquema Ponzi de moneda fiduciaria y descubriendo que tiene sus trampas, invariablemente siguen cavando cada vez más rápido.

En el caso de Kublai, como en tantos otros casos de la historia posterior, la inflación del caos condujo al desastre económico. El chao se convirtió en un completo fracaso.

Hoy en día, la mayoría de los diccionarios definen la inflación como «un aumento en el precio de los bienes»; sin embargo, la definición tradicional es «un aumento en la cantidad de moneda en circulación». Un aumento en el costo de los bienes debido a un aumento en la cantidad de moneda en circulación es una eventualidad casi segura, pero no debería ser la definición. Esta distinción es importante, ya que nos permite centrarnos en la raíz del problema en lugar de en el resultado .

Marco Polo visitó Asia justo a tiempo para ver el éxito inicial del chao. A su regreso a Venecia, informó a Europa del concepto de moneda fiduciaria. Aunque había estado en Asia el tiempo suficiente para ver el colapso de la moneda, Europa adoptó la idea de la moneda fiduciaria como patos en el agua, y la moneda fiduciaria se ha utilizado en el mundo occidental desde entonces.

No es sorprendente que las monedas fiduciarias europeas experimentaran el mismo resultado que el jiaochao. Con el tiempo, cada moneda fiduciaria que se haya creado ha fallado y siempre por la misma razón: los gobiernos se endeudan y gastan demasiado (generalmente debido a la guerra), se acuña moneda de forma excesiva para rescatar al gobierno y la inflación resultante colapsa la moneda.

Demos un salto a los EE. UU. de 1971:

El presidente Richard Nixon tenía un problema. El tesoro estaba siendo vaciado de oro por socios comerciales como Francia. Estados Unidos estaba librando una guerra en Vietnam, que también estaba agotando el tesoro. El secretario del Tesoro de Nixon, John Connolly, con el apoyo de otros asesores presidenciales, recomendó que el presidente cavara un hoyo más profundo, saliendo del patrón oro e imprimiendo dólares.

¿Suena familiar?

Es poco probable que el señor Nixon supiera que estaba cometiendo exactamente el mismo error que había cometido Kublai, setecientos años antes, y que lo estaba haciendo exactamente por las mismas razones y basándose en las mismas recomendaciones de sus asesores.

Sin embargo, EE. UU., en ese momento la nación acreedora más grande de la historia, saltó por el precipicio económico.

Y, sin embargo, eso ocurrió hace casi cincuenta años. En el pasado, el colapso de la moneda fiduciaria generalmente ha sido mucho más rápido. ¿Por qué el dólar ha estado en animación suspendida durante tanto tiempo?

Bueno, para eso, nos fijamos una vez más en el dinero real: oro y plata.

Estados Unidos se había unido tarde a ambas guerras mundiales. En los primeros años, EE. UU. se convirtió en el proveedor de municiones, equipos y vehículos para las dos guerras. Y más concretamente, insistieron en que les pagaran en oro.

(Cabe señalar aquí que, tan a menudo como el gobierno de EE. UU. y la Reserva Federal han tratado de argumentar a los estadounidenses que el oro no es realmente dinero, durante tiempos de guerra, EE. UU. no aceptaría nada más como pago por los bienes enviados a otros países).

Al final de las dos guerras mundiales, EE. UU. había acumulado la mayor parte del oro del mundo y, por lo tanto, podía dictar al mundo de la posguerra cuáles serían los estándares económicos.

Se les ocurrió, primero, el concepto de que el mundo usaría el dólar como moneda por defecto y, más tarde, que sería el petrodólar, la moneda que se usaría para la liquidación de todas las transacciones relacionadas con el petróleo.

Esto puso a los EE. UU. en un pedestal único. Después de 1971, Estados Unidos podría imprimir todos los dólares que quisiera y el mundo simplemente tendría que aceptarlo. Esto, a su vez, creó una burbuja de deuda como nunca antes se había visto en el mundo. Estados Unidos se convirtió en la nación deudora más grande del mundo .

Pero en el camino, comenzaron a aparecer debilidades en la burbuja. Productores de petróleo como Irak y Libia anunciaron que comenzarían a negociar en monedas distintas al dólar. Estados Unidos reaccionó rápidamente, matando a sus líderes y destruyendo sus gobiernos.

Pronto, Irán tomó la misma decisión y, esta vez, contó con el apoyo de India, China, Rusia e incluso la UE. Además, tanto China como la UE crearon sus propios sistemas de pagos internacionales, sin pasar por el dólar.

Además, las naciones comenzaron a volcar los bonos del Tesoro de los EE. UU. en el sistema de los EE. UU.

En la actualidad, el dólar se encuentra estable pero tiene una enfermedad crítica. Y ha ocurrido en un momento en que Estados Unidos ha estado en guerra en el Medio Oriente durante casi dos décadas y está invirtiendo miles de millones cada año en ese esfuerzo. También está preparándose para la guerra en Irán, lo que sin duda dará como resultado que China, Rusia y posiblemente la UE apoyen a Irán. La Reserva Federal ha declarado públicamente desde 2004 que si ocurre una deflación, imprimirá tanto dinero como sea necesario para «resolver» el problema: un compromiso con la inflación masiva.

La deflación (o inflación negativa) es el fenómeno contrario a la inflación, es decir, una caída general y continuada de los precios de la economía y, aunque puede parecer que una bajada en los precios es algo positivo, la realidad es que la deflación tiene efectos muy perjudiciales en la economía. La deflación se produce debido a un exceso de oferta que puede provocar una disminución generalizada de los precios, o debido a una recesión económica.

Y…, la historia se repite. En esta ocasión, ha tardado más en desarrollarse, ya que el dólar ha tenido una gran ventaja sobre otras monedas fiduciarias. Pero nos estamos acercando rápidamente al punto en el que el dólar, como la corteza de una morera, se vuelve inútil, al igual que muchas monedas fiduciarias antes que él.

Cuando esto ocurra, descubriremos lo que Kublai Khan descubrió en el siglo XIII: cuando fallan las monedas fiduciarias, el mundo vuelve una vez más al dinero real: plata y oro.

Aquellos en nuestra propia era que reconozcan esto pueden optar por prepararse convirtiendo su moneda -en peligro- en dinero real.

Nota del editor: en este entorno económico inestable, los grandes compradores como China y Rusia están acumulando la mayor cantidad de oro posible.

Además, las tasas de interés negativas y la impresión de dinero sin precedentes darán combustible al actual mercado alcista de los metales preciosos…